FXで知っておくベきチャートの種類と見方を徹底解説!

FXのチャートって?

視覚的に売買タイミングがわかるチャート

FXの世界では、常に値動きが起きています。過去の値動きなどの蓄積されたデータを元にチャートは生成されます。そのチャートを読み解き、買い時・売り時を判断して売買することが基本になります。 チャートを読み解くことによって、数字を見ているだけでは見えてこなかった傾向や、トレンドの移り変わりを判断し、自分なりの根拠やルールをしっかり構築しましょう。

チャートの種類

チャートと言っても、ローソク足やバーチャートと呼ばれるものがあったり、国によってよく使われるチャートも違ってきます。日本国内においてよく使われるチャートはローソク足で、他にも移動平均線や、ボリンジャーバンド等が使われます。 このページでは、それぞれのチャートの特徴について詳しく解説していきます。

初心者でもわかる!ローソク足の見方

ローソク足ってなに?

株式やFX、CFDなどの投資をはじめるならテクニカルチャートで売買判断をするトレーダーが多いため、ローソク足や各種テクニカルインジケーターを読めるようになっておくほうが良いでしょう。 各国の金利動向や政策および要人発言、企業成績などから売買判断をする場合もありますが細かい売買タイミングはテクニカルチャートで行うほうが有利なポジションをもつことができます。 チャートには主に折れ線グラフのようなラインチャート、海外でよく使われるバーチャート、そして日本では一番多くのトレーダーに使われているローソク足があります。 他にも種類がありますが、よく使われるのはバーチャートとローソク足です。

実際のラインチャートとバーチャートとローソク足です

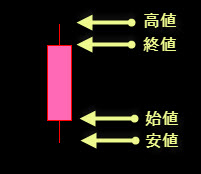

ローソク足とは、ある期間中の始値・高値・安値・終値(4本値)をもとに描画したもので、ローソクのような形をしていることからローソク足と呼ばれています。

- 始値とは、ある期間中の始まったときの値段を指します。

- 高値とは、ある期間中につけた一番高い値段を指します。

- 安値とは、ある期間中につけた一番安い値段を指します。

- 終値とは、ある期間中の終わったときの値段を指します。

バーチャートもこの4本値をもとに形成されたものです。

ラインチャートはある期間中の終値ばかりを結んだ線です。始値、高値、安値が表示されないため期間中にどのような動きをしたかがわかりません。 それに比べてローソク足はこの4本値が視覚的にはっきりとわかるため海外のトレーダーでも使う人が増えています。 では実際にローソク足を見ていきましょう。

上の画像は実際のドル円1時間チャートのローソク足になります。これを見れば1時間でどの範囲の動きがあったのかが一目瞭然にわかります。 始値から始まって一時的に安値まで下がり、一時的に高値まで上がって最後は終値のところで終わって足が完成しました。 このローソク足によって、買いの勢いがあるのか売りの勢いがあるのか、それとも勢い自体が弱まってきているのか、拮抗しているのかなどがわかります。

ローソク足のみで売買タイミングをはかったり、決済の判断に使ったりするトレーダーもいます。

ローソク足の見方

【陽線と陰線】

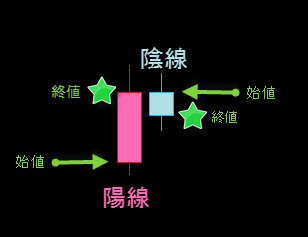

ローソク足には「陽線」と「陰線」があります。

上の画像で見ていきましょう。 始値よりも終値が高い場合、形成されたローソク足は「陽線」と呼ばれます(画像左側)。 始値よりも終値が安い場合、形成されたローソク足は「陰線」と呼ばれます(画像右側)。

1本のローソク足についてだけみれば、陽線がでた場合は買いの勢いがあり陰線がでた場合は売りの勢いがあると判断できます。 また、上昇トレンドとなっている場合は陽線が多く出現し、下降トレンドとなっている場合は陰線が多く出現するという特徴もあります。

【実体とヒゲ】

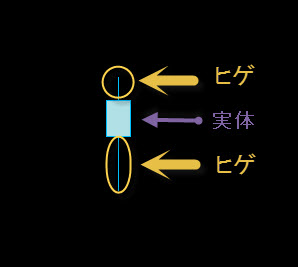

ローソク足には「実体」とよばれる部分と「ヒゲ」とよばれる部分があります。

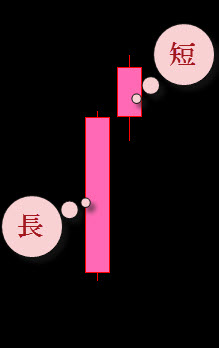

実体は始値と終値で形成された胴体の部分を言います。 ヒゲは胴体から高値の線の部分、また胴体から安値までの線の部分を言います。 上に出たヒゲを「上ヒゲ」、下に出たヒゲを「下ヒゲ」と呼んでいます。 上の画像のように下ヒゲが長いと、安値をつけたときの買いの勢力が強かったということがわります。

例えば下降トレンドである安値をつけた場合、売っていた人たちが利益確定のために買い戻しを行います。 みんなが注目するような安値をつけると一気に買い戻しが起こって値が上がるため、このような下ヒゲとなることがあります。

【実体の長短】

ローソク足の実体の長さで勢いをみることができます。 下の画像はドル円1時間足チャートより抜粋しています。

左のローソクの実体はとても長く、右のローソクの実体はやや短いですね。 この陽線2本だけを見ると、1本目のローソク足ですごい量の買いが入ったけれど、2本目で買いの勢いがやや弱まったと見ることができます。

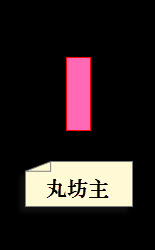

【丸坊主】

実体の長い陽線を「大陽線」といいますが、ヒゲの全くないものを「丸坊主」と呼びます。

この期間中は買いの勢いが大変強いことを表しています。下降トレンド中、底値圏でこの陽線が出現した場合はトレンド転換を示唆していますので、新たな売りを控えるなどの戦略を練る必要があります。

【寄引同時線】

始値と終値が同じ値であるときに寄引同時線と呼ばれます。 同時線が出現した場合、その時点では売り勢力と買い勢力が拮抗しています。同時線が出た場合はトレンド転換の可能性を示唆しています。 このようにたった1本、2本のローソク足だけでもパターンがあり相場の勢いや心理をチャートから読み解くことができます。 実際には上昇トレンド、下降トレンド、トレンド中の持ち合い、トレンド終了後の持ち合い、方向感のない状態など様々な状況の中で、使えるパターンと使えないパターンがありますので一概にこのパターンが出たから買っていい、売っていいということではありません。

移動平均線とは?わかりやすく解説します!

移動平均線は世界中のトレーダーが見ているものです。最もメジャーなテクニカルインジケーターといっても過言ではありません。移動平均線とは何か、どうやって計算するのか、使い方などを初心者の方にもわかりやすいようにご紹介します。

移動平均線とは?

移動平均線とは、ある期間の終値の平均値をつなげて折れ線のようなグラフにしたものです。

終値についての説明はローソク足の項目をご覧ください。

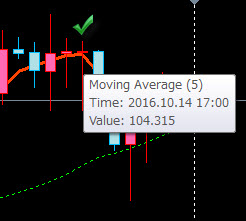

例えばドル円1時間足のチャートを見る場合で、期間が5の移動平均線を考えます。1時間足のチャートですので、5本分つまり5時間分の終値の平均値を出してみます。直近5本分のそれぞれの終値は以下のとおりです。

(104.320+104.256+104.317+104.327+104.326)÷期間5=104.3092≒104.309

画像のとおりの数値がでました。これを遡って5時間分の平均値を続けてだしていくと、画像のような移動平均線を描くことができます。 手動で計算して描くことはとても大変ですが、ほぼ全てのFX業者のチャートソフトに移動平均線は搭載されていますので手動で計算する必要はありません。 計算式を知っておくことで儲けるための手法を構築していく際に役に立ちますので、ぜひここで勉強しておきましょう。

移動平均線の種類

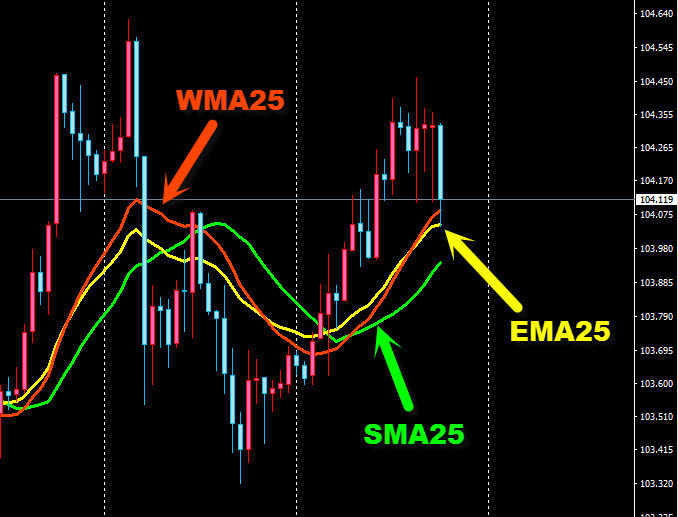

移動平均線は様々な種類があり、移動平均線から派生したものも含めると数えきれないほどの数があります。 ここでは主によく使われるSMA(単純移動平均線)、EMA(指数平滑移動平均線)、WMA(加重移動平均線)の3種類を説明します。

上の画像はドル円1時間足チャートにそれぞれ期間25(25時間)のSMA、EMA、WMAを設定してみました。同じ期間の移動平均線でも全く違いますね。では、それぞれの特徴を見ていきましょう。

【単純移動平均線=SMA】

さきほど紹介したものになります。単にMAと呼ばれることもあります。 対象期間すべての終値の和を足の本数で割っているだけです。ですから実際のローソク足などの値動きよりも遅めの動きとなるのが特徴です。

【指数平滑移動平均線=EMA】

指数平滑移動平均線とは、単純移動平均線よりも直近の値動きにウェイトを置いた移動平均線になります。上の図は黄色の実線がEMAで比較のため入れている緑の点線がSMAになりますが、急落や急騰など急激な動きに早くついてくるのはEMAであることがわかります。 計算方法は下のようになります。期間は5で計算します。前時間のEMAの値は104.281です。

1時間足の場合で考えます。計算式は覚えなくても大丈夫です。

前時間のEMAの値104.281+2÷(期間5+1)×(当時間の終値104.326-前時間のEMAの値104.281)=104.296

【加重移動平均線=WMA】

加重移動平均線は、指数平滑移動平均線と同様に、直近の値動きを重視し過去にいくほど値動きを重視しない計算式の移動平均線になります。上の画像のオレンジ色がWMAで、緑がSMAです。 相場が緩やかなトレンドを形成している場合によく機能し、急激な動きの場合には機能しないと言われますが、使い方や期間にもよるので一概には言えません。 計算方法は下のようになります。期間は5で計算、下の画像の緑レ点部分の計算です。

緑レ点部分のローソク足から遡って5本分の終値は、直近から以下のようになります。

- 104.326 (直近)

- 104.327 ↓

- 104.317 ↓

- 104.256 ↓

- 104.320 (過去)

直近の値動きが最も影響し過去にいくにつれて影響が小さくなりますので計算方法は、下のようになります。

{104.326×期間5+104.327×(期間5-1)+104.317×(期間5-2)+104.256×(期間5-3)+104.320×(期間5-4)}÷(期間5+4+3+2+1)=104.3147≒104.315

【一番つかわれているのは?】

SMA、EMA、WMAの中で最もよく使われているのはSMA(単純移動平均線)になります。次に使われるのはEMA(指数平滑移動平均線)です。 また、値動きに対して反応が早いのはEMA→WMA→SMAの順になります。

【どう使ったらいいの?】

ここまで移動平均線の特徴や種類、計算式について説明しましたが疑問に思いませんか?

「どう使うの?」と。

移動平均線よりも上では買いを行い、移動平均線より下では売りを行うというトレーダーもいれば、移動平均線までもどってきたら(タッチしたら)いわゆる押し目買いや戻り売りといった売買を行うというトレーダーもいます。 2つ以上の異なる期間の移動平均線がクロス(いわゆるゴールデンクロス、デッドクロス)したら売買を行うという方法もあります。

ボリンジャーバンドの見方と使い方

ボリンジャーバンドと言えばたくさんのトレーダーが使っているイメージでしょうか。とりあえず表示させてみたものの、使い方がよくわからないというトレーダーも多いでしょう。 今回はボリンジャーバンドとは何か、ボリンジャーバンドの見方、ボリンジャーバンドの使い方までご紹介していきます。

ボリンジャーバンドとは?

ボリンジャーバンドとは単純移動平均線(SMA)を中心とし、その上下に値動きの予測範囲を示した線(標準偏差=σ)とで構成されるトレンド系テクニカルインジケーターです。

統計学に基づいたもので、バンド内のみで値動きする確率が以下のように計算されています。

- ➢ ±3σ内におさまる確率 約99.7% 上の画像ではピンク~ピンク内におさまる

- ➢ ±2σ内におさまる確率 約95.5% 上の画像では薄紫~薄紫内におさまる

- ➢ ±1σ内におさまる確率 約68.3% 上の画像ではオレンジ~オレンジ内におさまる

標準偏差の計算式はこのようになります。

計算式はともかく…ほとんどが±3σ内におさまるなんて夢のようなテクニカルインジケーターだわ!と思ったなら、そうではありません。使い方を間違えると痛い目にあってしまいます。

ボリンジャーバンドの見方

ボリンジャーバンドの設定期間ですが、多くのトレーダーが期間21もしくは期間25を使用しています。ボリンジャーバンドの中心であるミドルバンドは単純移動平均線でもあります。 ボリンジャーバンドは単なる逆張り指標ではありません。何も考えずに+2σに到達したから売りとするならむしろ危険と言えます。 現在の相場の状態をボリンジャーバンドである程度判断することができます。

バンドが収縮=スクイーズ

値動きによりボリンジャーバンドのバンド幅は変化します。下の画像をご覧ください。

画像の赤い丸の部分、バンド幅が狭くなってきていることがわかりますでしょうか。これが

【バンドが拡大=エクスパンション】

スクイーズに対し、下の画像ではボリンジャーバンドのバンド幅が拡大しています。

赤い丸の部分です。スクイーズ状態だったバンドが一気に拡大しています。これがエクスパンションと言われる状態です。 エクスパンションであれば、ローソク足がバンドの+3σを押し上げるような状態です。この場合なら押し目を探しながら待つのが賢明です。飛び乗りでポジションをとるのは危険です。

ボリンジャーバンドの使い方(一部)

【安易な逆張りをしない】

±3σ内におさまる可能性が高いと言っても、安易な逆張りはしないでください。その理由はボリンジャーバンドも値動きとともに形が変わっていくからです。

黄色の矢印の終値が105.504で+3σにタッチしたから売った場合どうなるでしょう? 「+3σより上にいく確率は極めて低いからもうこれ以上あがらないわ」と思っても、水色の矢印まで時間が進んだ時はどうでしょうか。水色の矢印の時点ではもう+3σ内を推移している状態です。

このように安易な逆張りは危険になることがあります。上の画像ではボリンジャーバンドがエクスパンションの状態でもありました。特にエクスパンションが起こっている場合は逆張りを行わないほうがよいでしょう。

【トレンド判断に使う】

単に逆張りに使うだけでは勿体ないですよ。トレンド判断にも使えます。

これは5分足ドル円チャートになりますが、水色の線が15分足相当のボリンジャーバンドの1σのみを表示させたものです。どうトレンド判断に使用するかというと、これを黄色の線と価格がともに1σを超えた場合にのみ、ポジションをとることを考えるというものです。 細かいルールはここでは省略しますが、トレンド判断にも十分使えるということがおわかりいただければと思います。 もっと細かいボリンジャーバンドの使い方は次回紹介しますね。